有屋智能重营销轻研发 深度绑定房企大宗业务被拖累

出品:新浪财经上市公司研究院

作者:壹零

距离递交上市申请已经一年多时间后,期间三次更新招股书的有屋智能IPO终于传来了新的消息。

近日,深交所披露,青岛有屋智能家居科技股份有限公司(下称“有屋智能”)首发将于2022年8月19日上会。

有屋智能成立于2001年,前身为青岛海尔厨房设施有限公司,属于定制家居行业,主要业务包括定制化整体家居产品的个性化设计、研发、生产、销售和安装服务,以及在产品中应用物联网、人工智能等技术提高消费者的使用体验。目前,有屋智能旗下包括“有屋(EOROOM)”、“博洛尼(Boloni)”、“海尔(Haier)”等品牌。

背靠海尔集团,在名称中也贴有“智能”标签,有屋智能实际上却是一家主要做房地产企业大宗业务交易的定制家居公司,在“研发”与“智能”方面都尚且存疑。与此同时,伴随着近几年房地产出现周期性变化,房地产企业的流动性紧张也传导至有屋智能方面,近年来并不出彩的业绩表现也为其曲折的上市道路蒙上一层焦虑。

重营销轻研发 毛利率下滑成长性不容乐观

根据最新的招股书显示,2019-2021年间,有屋智能的营业收入分别为32.94亿元、37.07亿元与42.93亿元,在2020年与2021年分别同比增长12.54%与15.81%。然而,虽然收入的规模在持续增长,但真正的贡献实际上是来自于有屋智能后期收购的博洛尼品牌。近三年以来,有屋智能来自博洛尼品牌的产品营业收入占比分别为62.93%、59.3%与65.15%,后期收购的品牌,占据着举足轻重的地位。

然而,在净利润方面,有屋智能的成长性表现却不容乐观。根据招股书显示,2019-2021年间,有屋智能的净利润分别为1.67亿元、1.91亿元与0.91亿元。2022年1-6月,有屋智能预计实现净利润为8851.22万元,扣非归母净利润为7518.66万元,虽然相较2021年有了一定幅度的回升,但也只是回到2019-2020年的水平。

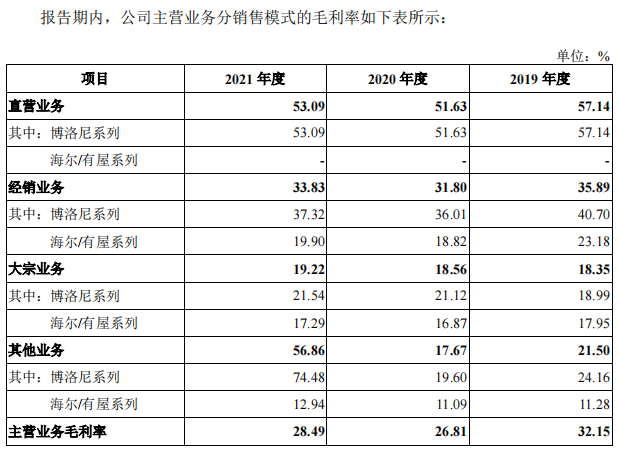

与此同时,近三年来,有屋智能的毛利率也出现了明显下滑的趋势。2019-2021年,有屋智能的主营业务毛利率分别为32.15%、26.81%及28.49%。根据不同品牌的毛利率来看,后来收购的博洛尼品牌在直营业务、经销业务以及大宗业务的毛利率均远高于有屋智能的原自有品牌。而与同行业上市公司的综合毛利率进行对比分析,行业平均的毛利率在近三年间分别为38.59%、25.89%与33.92%,也就是说,即便在博洛尼品牌的鼎力相助之下,有屋智能的毛利率表现仍然不及同行上市公司。

此外,有屋智能对于研发与营销投入力度的悬殊程度也值得关注。

根据招股书显示,2019-2021年,有屋智能的研发费用投入分别为1.09亿元、1.16亿元与1.43亿元,研发费用率分别为3.32%、3.14%与3.34%。然而,同行业上市公司在同期的平均研发费用率分别为3.56%、3.98%与3.92%,高于有屋智能。

然而,虽然在研发投入方面捉襟见肘,有屋智能在营销方面的投入却毫不手软。近三年来,有屋智能的销售费用分别为5.83亿元、4.42亿元与5.49亿元,销售费用率分别为17.71%、11.93%与12.80%,是同期研发费用的四倍左右。

即便如此发力营销,其结果也并不可观。根据有屋智能最新的监管问询函回复,2021年,中国定制家具制造业的市场规模为4189亿元,据此测算,有屋智能的市场份额仅为1.02%。

对房企重度依赖 一荣俱荣一损俱损

有屋智能的业绩表现与其业务结构不无关系。

根据招股书显示,有屋智能销售模式分为大宗业务模式、经销模式与直营模式三种。其中,大宗业务模式主要是为房地产开发商等大宗客户提供项目设计、研发、生产和销售等,主要为批量采购。2019-2021年间,有屋智能的大宗业务收入金额分别为 13.95亿元、18.71亿元与19.99亿元,占主营业务收入的比例分别为43.31%、52.13%与47.60%,近三年来占据了收入的半壁江山。

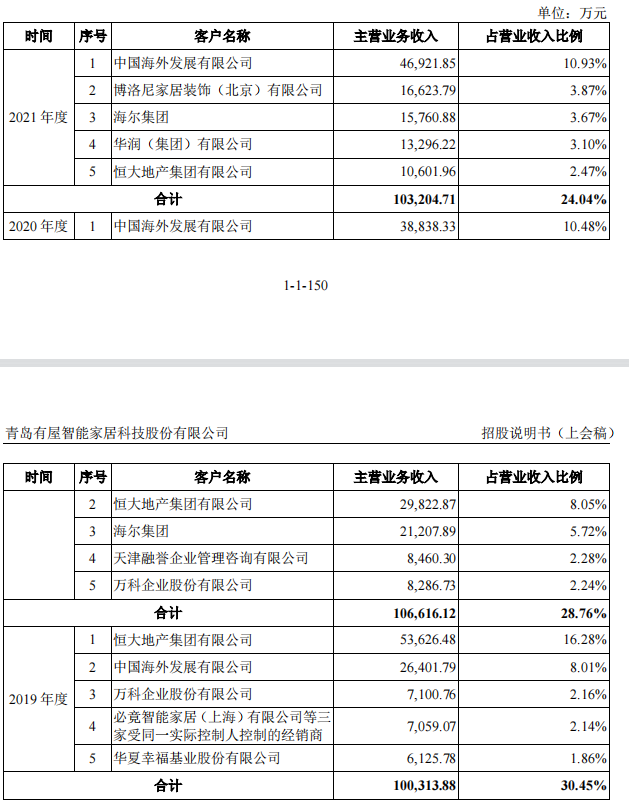

与此同时,2019-2021年间,有屋智能的前五大客户中多家均为房地产企业,如中国海外发展、恒大地产集团、万科集团等。高额的营收占比导致有屋智能对大客户房地产企业存在一定依赖。

然而,近年来受宏观调控及行业政策的影响,房地产行业出现周期性变化,房地产企业信用分化,部分房地产开发企业因政策调控、融资受限等问题面临着流动性紧张的情形。而有屋智能对房地产企业的大宗业务又多为赊销形式,信用期为0-12个月。多重因素叠加,重度依赖下,客户的问题自然也会传导至有屋智能方面,一荣俱荣一损俱损。

2019-2021年间,有屋智能的应收账款分别为9.48亿元、10.19亿元与10.41亿元,应收票据余额分别为4.52亿元、6.47亿元与1.65亿元。同时,2020-2021年,合同资产账面余额分别为0.93亿元与1.11亿元。连年高企的应收款项占用资金,不仅让有屋智能面临着大额坏账损失的风险,也会使公司整体流动性承压。

报告期间,有屋智能的应收账款周转率分别为4.72、3.77与4.17,显著低于同期行业平均值43.99、24.93与20.96。

此外,报告期间,有屋智能对于应收账款、其他应收款和应收票据的信用减值损失分别为0.25亿元、0.11亿元与2.83亿元。2021年的信用减值损失大幅提高,主要是因为有屋智能在2021年11月将恒大的债权对外转让,债权转让价格为3.01亿元,转让损失率为 41%,也就是说,2021年仅恒大地产一个客户,对有屋智能的利润影响为1.57亿元。同时,根据招股书显示,有屋智能综合评估了华夏幸福等其他房地产开发客户的经营现状及回款能力,对其应收账款和应收票据作单项认定并计提减值准备。

与本文内容相关的文章: